[罗戈导读]Q2逆势盈利增长超预期,全年业绩增长确定可期。市场过度担忧监管风险,行业回归良性竞争,公司份额有望持续提升,龙头估值溢价待修复。

[罗戈导读]Q2逆势盈利增长超预期,全年业绩增长确定可期。市场过度担忧监管风险,行业回归良性竞争,公司份额有望持续提升,龙头估值溢价待修复。

Q2逆势盈利增长超预期,全年业绩增长确定可期。市场过度担忧监管风险,行业回归良性竞争,公司份额有望持续提升,龙头估值溢价待修复。

一、疫情不改盈利修复确定性,龙头估值待修复,维持增持。

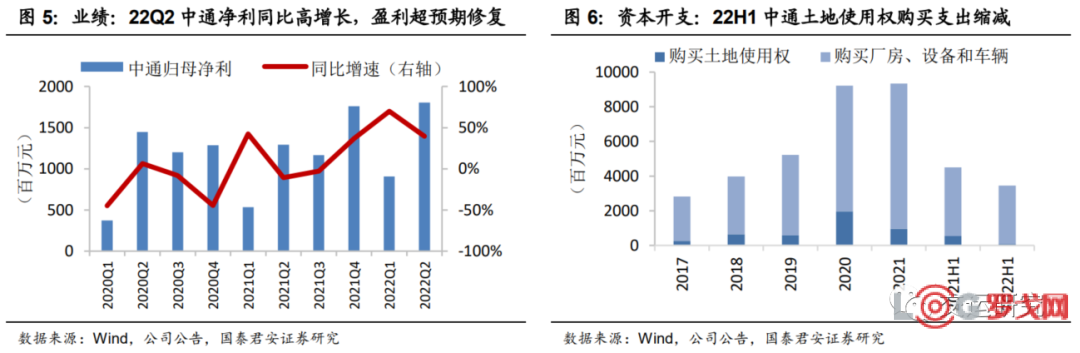

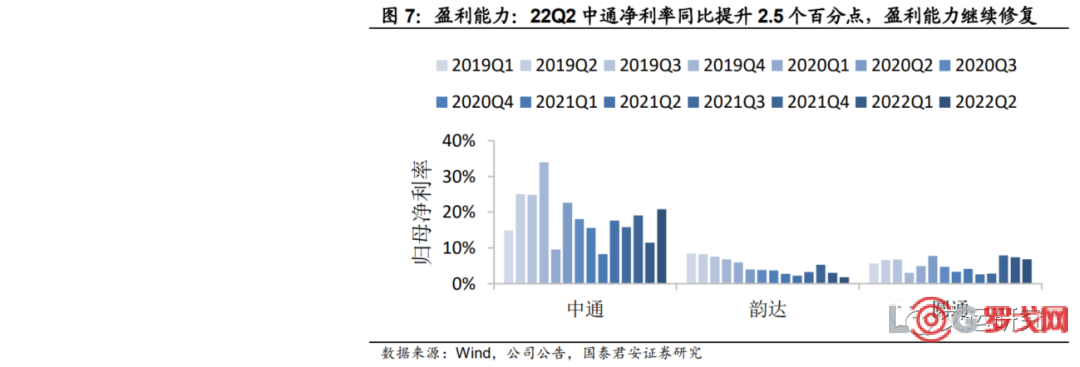

中通份额持续提升,全网盈利修复目标坚定,效率提升对冲油价与防疫成本压力。短期休养积聚能量,未来良性竞争环境下有望继续龙头崛起,龙头估值溢价待修复。上调2022年净利润预测至62亿元(原59亿元),维持2023-24年归母净利预测为79/95亿元人民币,增速31%/28%/20%。维持目标价329.93港元,相当于2024年25倍PE。

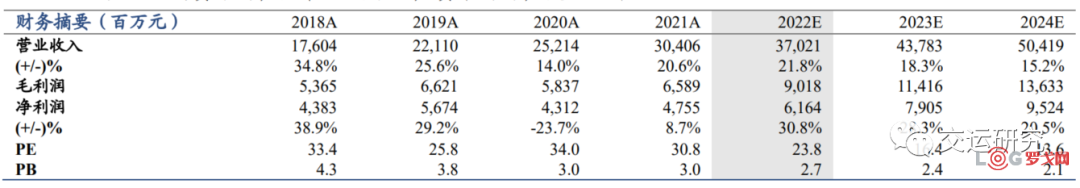

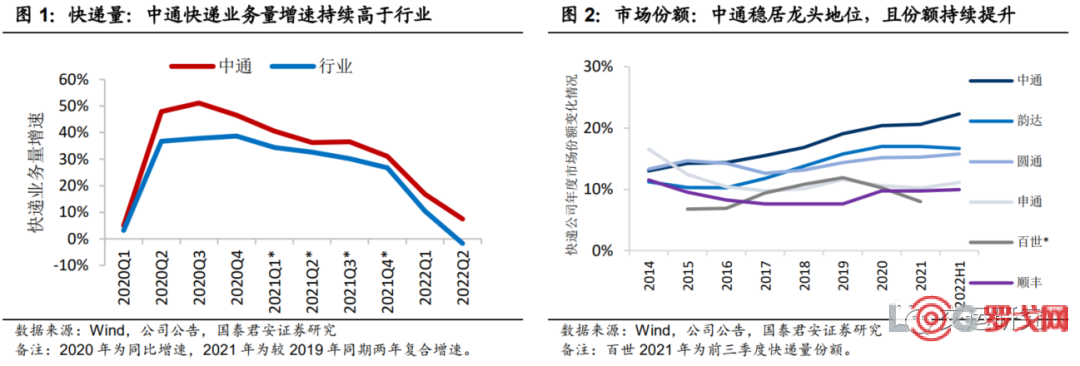

二、Q2逆势盈利增长超预期,市占率再创新高。

中通上半年实现调整后净利润27亿元,其中Q2达17.6亿元,同比增长20%,疫情影响下业绩增长超市场预期。(1)量:随着全国物流不通畅缓解,中通4月底率先恢复件量正增长,Q2同比增长7.5%,超行业9个百分点,市占率达23%创新高。(2)价格:Q2单票收入同比增长11%,价格策略稳定。(3)成本:油价及防疫成本压力下,通过线路优化、提升装载率等对冲,Q2单票运输/分拣成本同比仅分别增长1/2分。

三、全年业绩增长确定,份额有望继续提升。

2021年4月监管果断出手干预遏制非理性价格战,龙头企业拿回定价权。过去一年中通坚持利润、份额、服务质量的三方平衡,在份额修复并提升的同时,实现总部盈利能力修复与网点稳定性修复。预计中通下半年份额同比提升将超1%,件量同比有望恢复至15%以上。预计旺季将如期季节性提价,且规模不经济可能继续减弱,Q4盈利表现有望超预期。

四、行业监管理性克制,龙头崛起仍将可期。

2021年监管有效遏制非理性价格战,同时也引发资本市场担忧行业监管风险,中通龙头估值溢价几乎折让。我们认为目前监管仍理性克制,出手干预旨在保障回归良性竞争。快递行业规模经济显著,长期仍将走向自然集中。中通长期坚持“同建共享”,阶段休养有助于修复加盟商盈利能力与长期信心,龙头长期崛起仍将可期。公司目前PE与A股快递头部企业估值接近,待市场理性预期监管,龙头估值溢价有望修复。

五、风险因素。

消费下行;监管过度干预;电商资本行为;美股退市风险。

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

2323 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

2031 阅读

效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1661 阅读运多星指数级增长解码:数字科技、生态服务、合伙人制度的三重破局密钥

1487 阅读顺丰1092亿、圆通326亿、韵达247亿、申通247亿……上半年快递业绩出炉!

1267 阅读拥堵!欧洲港口大量通道将关闭

1219 阅读国家队出手,中国物流集团再添一起收购案

1157 阅读沃尔玛回应山姆变普通超市

1081 阅读中国能建:上半年新能源及智慧能源签约3300亿

1017 阅读塔里木盆地发现全球最深砂岩型工业铀矿化

1047 阅读