[罗戈导读]6月9日,每日优鲜、叮咚买菜在同一天分别向纽交所和纳斯达克交易所提交了招股书,冲刺IPO,标志着生鲜电商开始进入下半场,行业出清与整合的速度将加快。而在此之前,双方在10年间已经累计融资近200亿元。

[罗戈导读]6月9日,每日优鲜、叮咚买菜在同一天分别向纽交所和纳斯达克交易所提交了招股书,冲刺IPO,标志着生鲜电商开始进入下半场,行业出清与整合的速度将加快。而在此之前,双方在10年间已经累计融资近200亿元。

开篇先说点好的。

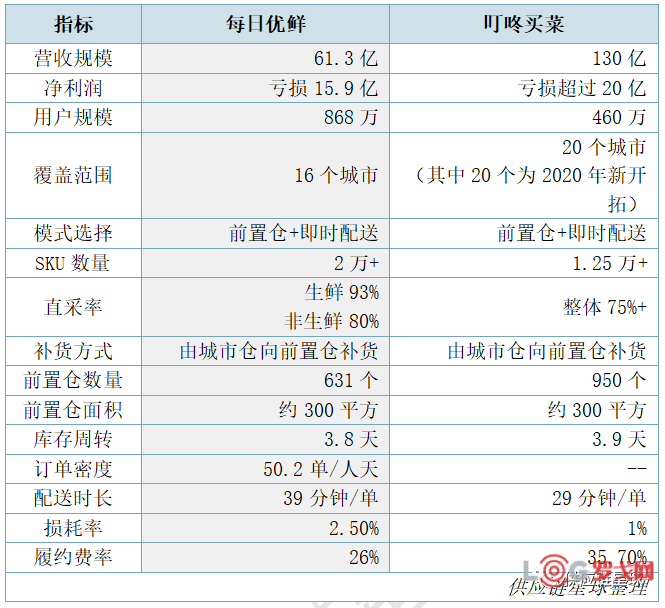

每日优鲜成立于2014年10月,次年首创前置仓模式,为生鲜配送中的 “成本与保鲜”两难提供了解决方案。2020年,平台GMV总量为76亿元。其核心竞争力:智能决策体系提升履约效率,2020年每日优鲜前置仓(DMW)零售市场的占有率达28%,居华北地区第一,2018/2019年市占率居全国第一。依托智能零售网络,每日优鲜在供应链、物流、营销方面均取得高效表现,促进了毛利率的提升。

叮咚买菜,行业老二,覆盖范围约30个城市,目前已经有5个城市的平均每月GMV破1亿元,市占率在长三角地区即时生鲜电商中位列第一。GMV 在 2018 ~ 2020 年间从 7.4亿元增长到130.3 亿元,CAGR= 320%(同期市场的CAGR=115% ),年复合增长率在中国TOP5即时电商平台中排名第一。其核心竞争力:优质品控体系提升用户粘性。“三个确定”保证用户的购物体验,是提升复购率的主要策略,同时带动市场规模变大。品控、物流、数据三线并行,护航“三个确定”。截至1Q2021,叮咚买菜SKU12,500+,满足消费者多场景的需求。全程“7+1”品控,保证产品质量,产品差评率低于0.1%。大数据和前置仓模式保证了配送的高效率,“最快29分钟内送达”。

但是,在整理对比两家生鲜电商的数据时,发现了一些问题,一吐为快,仅供探讨,有不当之处请指正。

1、仍然大幅度的亏损,新赛道需要投入,消费行为需要培育,这些都是理由,但是互联网思维下要流量不要利润的打法,还要持续多少年?

2、为了上市盲目扩张,尤其是叮咚买菜,2020年新开了20个城市,着的是哪门的急,这类本地生活电商平台,只有区域规模效应,20个城市并不会比2个城市更具有规模效应,一个城市做不到盈利,不会因为多开几个城市就更容易实现盈利。

3、高直采率缩短了供应链条,漂亮的库存周转和损耗率减少了不少成本,但节省的费用并没有转化为利润。这是为什么?值得思考。有的人可能会说那是将这一部省下来的费用变为补贴,让利给消费者了。那么,请测算一下如果没有补贴,平台是否就可以盈利或者盈亏平衡了?显然没有这么简单。

4、履约费率仍然高达30%左右,其中库存成本、配送费用占据了50%左右,这一块又该如何平衡?订单密度已然够大,配送时长控制的也非常好,下一步优化空间在哪里?如果做不了优化,扭亏为盈又从何谈起?

简单一句话,生鲜电商,目前仍是资本玩的游戏,作为消费者,到平台上购物薅羊毛,可以!二级市场上的股价,看看就可以。

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

2330 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

2066 阅读

效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1675 阅读运多星指数级增长解码:数字科技、生态服务、合伙人制度的三重破局密钥

1508 阅读顺丰1092亿、圆通326亿、韵达247亿、申通247亿……上半年快递业绩出炉!

1337 阅读拥堵!欧洲港口大量通道将关闭

1233 阅读国家队出手,中国物流集团再添一起收购案

1185 阅读沃尔玛回应山姆变普通超市

1109 阅读中国能建:上半年新能源及智慧能源签约3300亿

1052 阅读塔里木盆地发现全球最深砂岩型工业铀矿化

1068 阅读