[罗戈导读]拼多多发布2022Q3财报,22Q3收入增长强劲,实现营业收入355.04亿元,同比增长65.1%;盈利增长大超预期,Non-GAAP归母净利润124.47亿元,同比增长295.1%。公司农产品壁垒稳固,品牌化升级持续推进,国际业务快速发展。我们看好公司业务增长潜力及盈利空间,维持“强烈推荐”评级。

[罗戈导读]拼多多发布2022Q3财报,22Q3收入增长强劲,实现营业收入355.04亿元,同比增长65.1%;盈利增长大超预期,Non-GAAP归母净利润124.47亿元,同比增长295.1%。公司农产品壁垒稳固,品牌化升级持续推进,国际业务快速发展。我们看好公司业务增长潜力及盈利空间,维持“强烈推荐”评级。

拼多多发布2022Q3财报,22Q3收入增长强劲,实现营业收入355.04亿元,同比增长65.1%;盈利增长大超预期,Non-GAAP归母净利润124.47亿元,同比增长295.1%。公司农产品壁垒稳固,品牌化升级持续推进,国际业务快速发展。我们看好公司业务增长潜力及盈利空间,维持“强烈推荐”评级。

营销服务及佣金收入强劲增长,Non-GAAP归母净利润增速超预期。22Q3公司实现总收入355.04亿元,同比+65.1%,平台收入高速增长,营销服务收入达284.26亿元,同比+58.4%,佣金收入为70.22亿元,同比+102.0%。平台运营方面,三季度拼多多品牌化升级进一步推进、商家结构持续优化,同时用户对于品质好货的需求增长,推动平台收入大幅提升,此外品类结构也逐步优化,农产品、美容个护、3C电子等类目在Q3均实现较好增长。盈利方面,三季度实现Non-GAAP归母净利润124.5亿元,同比+295.1pct,Non-GAAP归母净利率为35.1%,同比+20.4pct,公司疫情下彰显经营韧性,盈利增长大超预期。

毛利率提升,销售费用率明显改善。22Q3实现毛利率79.1%,同比+9.6pct;费用方面本季度公司降本增效成效依然显著,Non-GAAP销售费用率为37.9%,同比-7.1pct,Non-GAAP管理费用率为0.6%,同比-0.2pct,Non-GAAP研发费用率为6.0%,同比-2.6pct。疫情导致公司费用投入有所推延,长期来看公司将坚定长期投资,未来费用率可能有所回升。

坚持推进重农战略,国际业务快速发展。公司始终致力于加强农产品核心优势,持续深入农业技术研发、实施数字化改造,有效提高供应链效率;此外Q3公司还举办了丰收节等一系列农产品推广活动,帮助农户拓宽市场,进一步巩固农产品领域经营壁垒。国际业务方面,Temu于9月在北美上线,Q3用户规模及GMV实现快速增长,未来在主站运营经验及供应链资源赋能下,Temu有望实现跨越式增长。

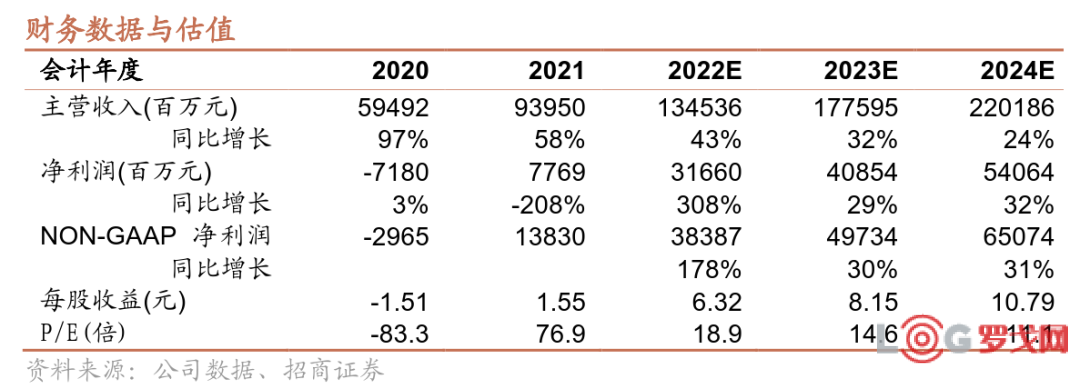

投资建议:拼多多“便宜”的消费者心智稳固,农产品竞争优势明显,品牌化升级持续推进,国际业务快速发展,Q3盈利能力再次抬升长期盈利空间,我们上调公司2022-2024年Non-GAAP归母净利润分别383.9/497.3/650.7亿元,给予公司2023年20倍PE,对应目标价109.4美元,维持“强烈推荐”评级。

风险提示:疫情反复;行业竞争加剧;新业务发展进度不及预期。

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

1952 阅读

跨省最快7小时达,货拉拉的新服务竟还打下30%价格!

1690 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

1590 阅读效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1360 阅读运多星指数级增长解码:数字科技、生态服务、合伙人制度的三重破局密钥

1074 阅读顺丰航空开通“西安=万象”国际货运航线,助力危险品航空运输高质量发展

1020 阅读马云要求淘宝闪购稳定在8000万单

974 阅读德邦股份二季度环比改善,无人叉车、辅助驾驶等技术应用助力降本

1006 阅读四川顺丰与成都公交合作正式启动

922 阅读达飞员工罢工,要求调涨薪资

942 阅读